一、学前领域全面崛起

1.“全面二孩”政策刺激有效,过半新生儿为二胎

2017年是“全面二孩”生育政策实施的第二年,包括辽宁、湖北等在内的不少地方陆续出台了“全面二孩”的配套政策。“全面二孩”政策是否真的带来了预期的人口红利成为备受学前教育领域关注的焦点。

国家统计局2018年公布的数据显示,2017年全国出生人口比2016年减少63万人,出生率由12.95‰下降至12.43‰。根据国家卫生健康委员会2018年6月发布的《2017年我国卫生健康事业发展统计公报》,2017年全国新出生婴儿数为1758万人,二孩占比为51%。

新生儿孩次结构表明,2017年出生人口的下降主要由于一孩出生数量的减少。2017年二孩数量增至883万人,比2016年增加162万人,增长比例达到11%。相比之下,2017年一孩出生人数为724万人,比2016年减少249万人。

因此,“全面二孩”政策对缓解出生人口减少的效果的确存在,2019年也或将迎来适龄儿童入园的小高峰。这对于学前领域来说意味着一针强心剂,但由于育龄妇女人数呈逐年减少趋势、妇女生育意愿下降,“人口红利”在短期内是否还能释放尚有待观察。

2. 新《民促法》推力显著,普惠园要求尚待落地

民办教育构成学前教育领域的大半江山。根据教育部发布的《2017年全国教育事业发展统计公报》,2017年全国共有幼儿园25.5万所,其中民办幼儿园占16.04万所。在全国共计1937.95万入园儿童中,999.32万儿童来自民办幼儿园;全国共计4600.14万在园儿童中,2572.34万儿童来自民办幼儿园。

与其他学段的民办教育一样,民办学前教育同样受到新的政策与规定的影响。2017年9月,新《民促法》正式实施;2018年8月,《民促法实施条例(修订草案)(送审稿)》面向社会公开征求意见。新《民促法》允许学前教育举办者自主选择设立非营利性或营利性的学校和机构,并允许营利性民办学校从办学活动中获得收益。

新《民促法》中的相关规定无疑给跃跃欲试的民办学前教育力量注入了活力。从资本动态来看,截至2018年上半年,学前教育领域一级市场的融资总额较2017年同期呈涨势。从整体宏观经济环境来看,2017年教育行业的固定资产投资比去年增长20.2%,增速仅次于水利、环境和公共设施管理业。

与此同时,有关发展普惠园的政策从另一个维度影响民办学前教育的格局。2017年5月,教育部、国家发展改革委、财政部和人社部联合印发的《关于实施第三期学前教育行动计划的意见》提出,到2020年,全国普惠性幼儿园覆盖率要达到80%左右。

这意味着现有很多中低端民办幼儿园的生存空间将被压缩,转型成为普惠园或者被学前教育资本收购或成为两种常见的出路。对于已经入场或者即将入场民办学前教育的创业者和资本来说,发展或者收购高端园所将更有可能带来持续稳定的营收。

3.学前教育加速“前置”,质量成关注焦点

“赢在起跑线上”在2017年早已不只是一句口号,家长对孩子的教育投入普遍呈现低龄化趋势。新浪教育发布的《2017中国家庭教育消费白皮书》对全国5万多名家长进行了抽样调查,结果显示在0-6岁儿童家庭里,90%的儿童都参加过素质教育类的培训班。

除了教育焦虑,消费升级也是家庭教育支出增多的原因。根据《2017中国家庭教育消费白皮书》,学前教育支出占0-6岁儿童家庭年收入的26.4%,超过一半的家庭每年花费在5000元及以上,并且有30%的家长表示愿意支付超出消费能力的学费。

消费升级的本质在于提高生活质量,教育消费时间提早、消费金额增多反映出中国家庭尤其是中产家庭对教育品质的更高追求。加之2017年11月红黄蓝旗下幼儿园(新天地园区)曝出虐童事件,中国家长对优质、安全、多元的学前教育产品的诉求越来越强烈。

2018年学前教育行业的产品与服务无疑回应着中国家庭与家长的诉求。主打亲子互动、英语启蒙、家庭教育以及育儿知识的互联网内容类产品迅速增多,将瞄准的目标群体往前推至0-3岁儿童家庭甚至孕期女性。就线下业务来说,服务于0-3岁幼儿的托育品牌和日托中心正成为创业者和资本的关注焦点。

二、资本市场抢滩助力

1.学前赛道持续吸金,“内容”和“启蒙”是关键词

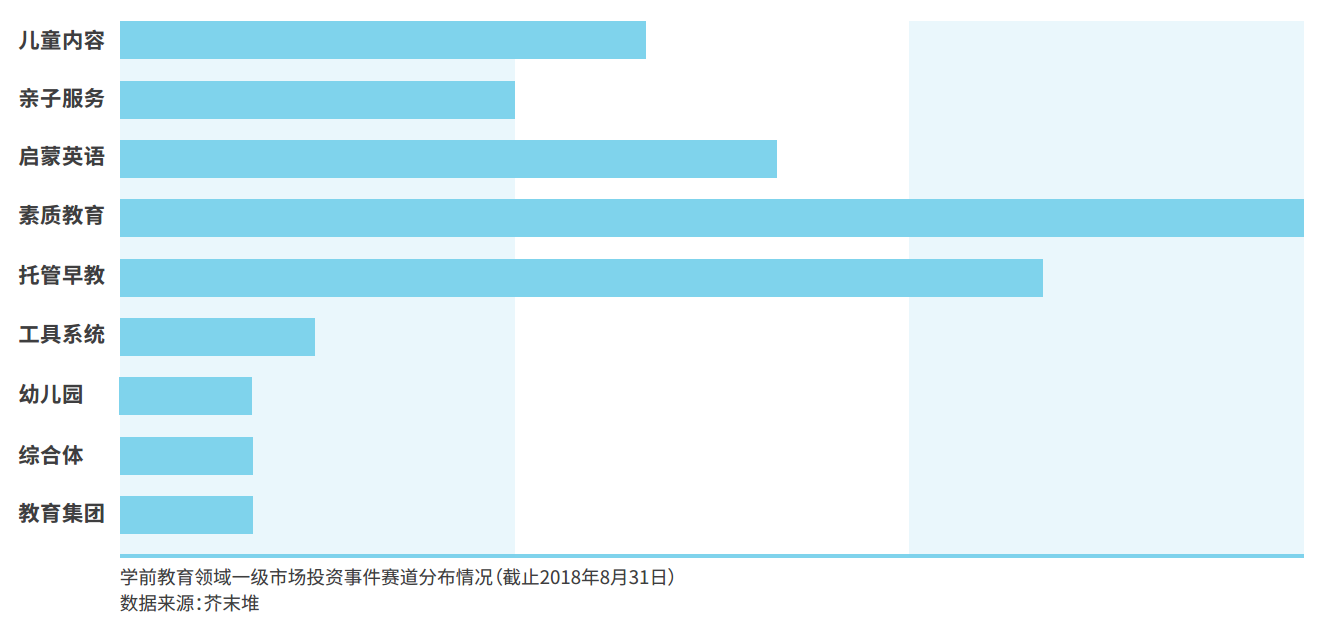

据芥末堆统计,截至2017年12月31日,学前教育领域的风险投资事件为44个,占教育行业去年一级市场融资事件总数约9%。2018年,学前教育赛道势头不减,截至2018年8月31日共发生33个投资事件,比去年同期高出约15%。

“内容为王”是2017年学前教育领域风险投资的主旋律,约有30%的风险投资事件都发生在幼儿内容类产品上。值得注意的是,2017年近四分之一获得融资的内容类学前教育公司将AR绘本、VR内容作为其内容的最大特色。随着数字出版及相关技术的日臻成熟,挖掘内容的交互性、增加内容的趣味性成为众多幼儿内容公司的发力之处。

2018年,“启蒙”成为学前教育赛道的热词。截至2018年8月31日,学前教育领域约20%的投资标的都为启蒙或亲子类产品。与此同时,涉及启蒙功能的产品品类丰富多样,包括英语、数学思维、感统教育、传统文化等。亲子类产品则直指家庭教育的市场空白,主要为新手父母提供养育、启蒙教育、家庭互动等方面的课程和内容。

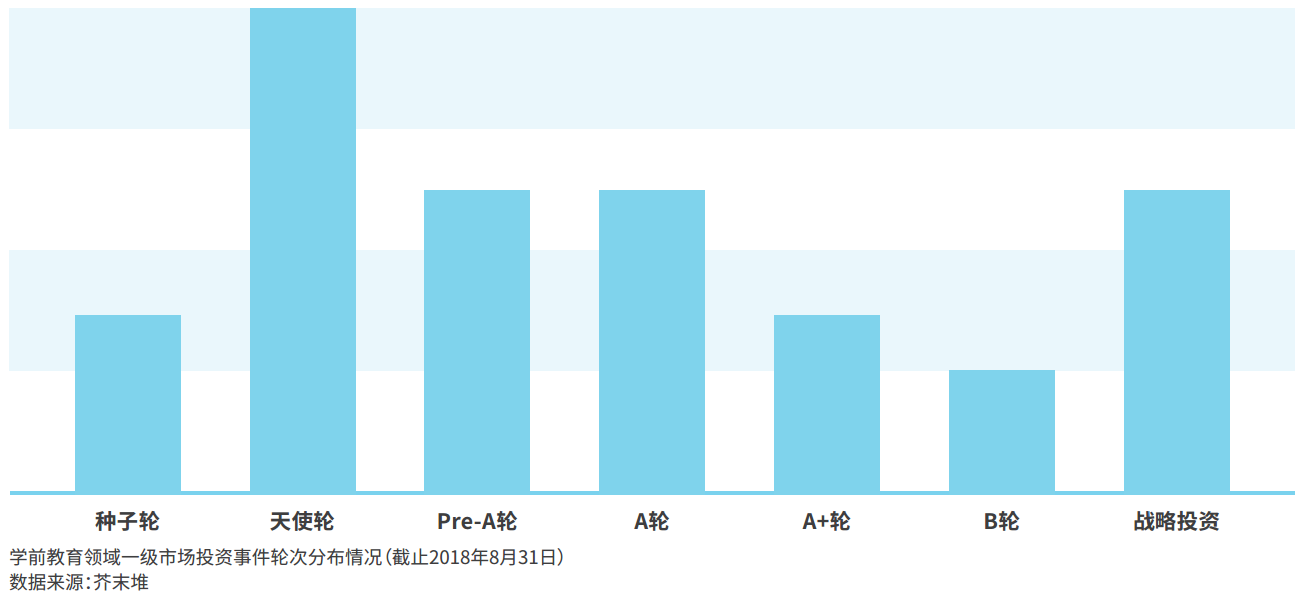

由于新兴细分品类产品的出现,2018年学前教育领域目前的融资轮次分布情况基本与2017年类似,即以A轮及A轮之前的融资为最多。这既反映出学前教育领域对创业者的吸引力,也意味着已经入场的创业者尚未将值得信赖且复制性高的商业模式完全跑通。

2.学前教育标的依然吃香,独立IPO先河开启

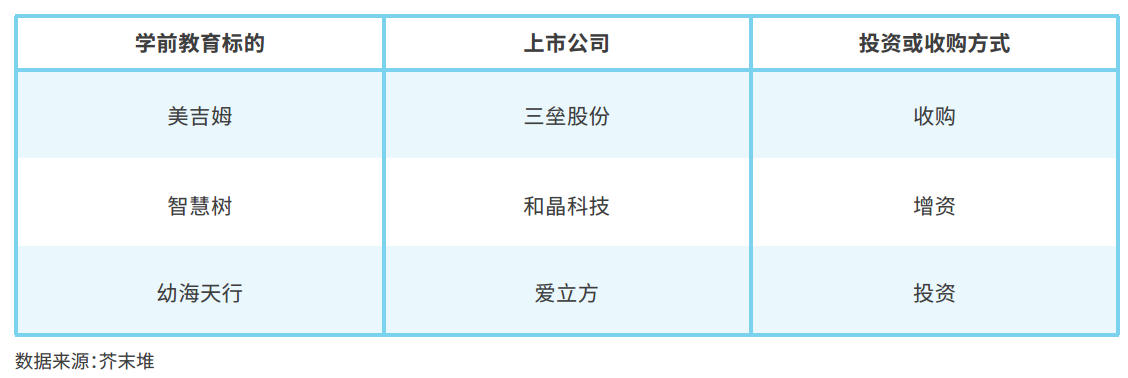

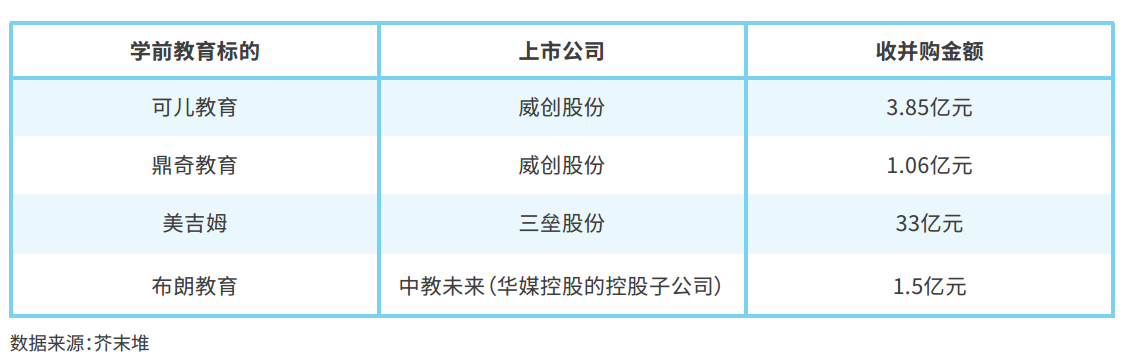

二级市场上,A股及新三板上市公司布局学前教育业务的速度并不慢。根据堆栈资本的报告,截至2018年8月31日,2018年在二级市场共发生3起涉及学前教育业务的投资或收购事件。

被并购的学前教育标的大多运营连锁幼儿园或早教加盟业务。从并购金额来看,绝大部分学前教育业务的并购价格都过亿元。这一方面体现出优质学前教育资产的稀缺性,另一方面反映出资本对学前教育领域市场化前景的看好。

实际上,目前的学前教育领域仍处于高度分散的状态,占领较多市场份额的领头羊尚未出现。整体而言,学前教育行业的竞争依然多靠资源与地理位置驱动,依靠精细化运营、品牌影响力或技术创新驱动的学前教育企业仍是少数。

借助资本的力量,学前教育公司将获得加速业务拓展和迭代升级的机会。在并购之外,学前教育企业还可以选择直接IPO上市这一出路。2017年9月,经营幼儿园出身的红黄蓝登陆美股,开启了学前教育业务独立上市的先河。

在A股审核收紧的情况下,港股与美股会成为学前教育企业证券化的优先选择。2018年6月,中国年轻家庭服务提供方宝宝树向香港联交所递交了招股书,成为内地第一家冲击港股IPO的母婴领域企业。

三、内容产品集中爆发

1.入场者持续增多,商业模式待验证

从2017年到2018年上半年,一级市场对优质内容类产品的关注热度不减,融资轮次集中在A轮及A轮之前的情况也表明内容这一细分赛道对新入场创业者的持续吸引力。然而,获得B轮及B轮之后融资的内容类产品少之又少,可见成熟的商业模式还有待被验证。

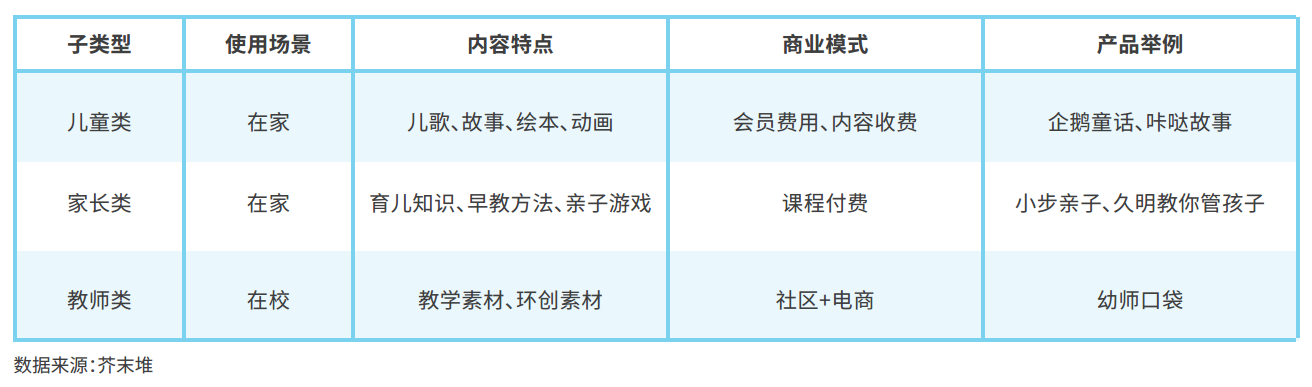

目前,大多数内容类产品直接面向C端市场,按照内容所直接针对的人群来看,内容类产品可以分为儿童类、家长类、教师类三种。三种类型的内容产品特点、使用场景及商业模式可见下表。

值得注意的是,由于C端市场往往较分散,一些内容类产品开始尝试同步切入B端市场,开发针对幼儿园或早教中心教学场景的课程产品。例如,咿啦看书面向幼儿园推出“动画图书馆”,通过一体机提供交互式数字绘本馆服务。

由于自主研发内容的成本与周期不菲,也有内容类产品在朝向平台化发展,采用聚合或与外部内容资源合作的方式拓宽自身的内容库。例如,企鹅童话在上游引入并原创儿童数字内容及IP,自身团队再接着对IP进行挖掘和加工,形成视频、音频和图书形式的内容库。

2.智能硬件并未走远,五道门槛还须迈过

2015年前后,异军突起的AR技术伴随着方兴未艾的智能硬件浪潮,为学前教育内容类创业者打开了一扇通往新型产品的大门。捆绑新技术及硬件升级内容产品的趋势一直持续至今,只是商业模式发生了变化。

2017年,AR卡片、AR涂色绘本等产品层出不穷,早教机、点读笔、幼教机器人等儿童智能硬件同样声势不小。由于AR技术的落地方式尚未成熟,AR内容更像是对既有学前内容的锦上添花,单调的内容品类让产品同质化现象在所难免。

智能硬件类产品大多从C端市场切入,由于家长对新技术的认可度有限,产品定价不会过高,加之市场推广难度不小,产品的销量和利润并不十分乐观。商业模式上的缺陷可以从资本的反应上一见端倪:2018年至今,尚未有智能硬件类产品在一级市场获得投资。

儿童智能产品如果想要在C端市场跑通商业模式,必须跨越使用频次偏低、使用场景有限、使用体验欠佳、产品单价不菲、复购意愿较弱这几道硬门槛。一些儿童智能产品正在尝试通过转向B端市场突围,例如智童时刻目前主打针对幼儿园教学环节的教育机器人,其上搭载课件和多种分龄学前教育内容。

显然,软件与硬件的最优结合方式还有待探索。目前可以看到的一种方式是“术业有专攻”,即内容生产者将硬件作为分发渠道之一,向硬件生产者输出内容,例如咔哒故事就在为天猫魔盒、叮咚智能音箱等智能终端设备提供定制内容方案与技术支持服务。

3.学前内容“课程化”,知识付费壁垒未成

自2016年知识付费元年开启以来,时长灵活、品类多元、形式丰富的知识付费类产品为觊觎内容创业的玩家再次提供了想象空间。这一次,变现模式从一开始就直截了当:内容付费、广告以及电商。

学前领域的知识付费产品大多提供亲子类内容,名人IP的影响力是这类产品能够打响第一枪的重要原因。从凯叔讲故事、喵姐早教说、年糕妈妈到常青藤爸爸,自带KOL属性的创始人往往既是核心内容的研发者,又是产品营销推广的天然背书,产品最初的很多用户也是创始人从前的拥趸。

不过,知识付费模式下的内容很多都是碎片化的,用户在初次付费后的续费可能性很小。另外,用户依然对学前教育内容的专业性与系统性有很高的预期。PGC因而成为主要的内容生产方式,内容也趋向课程体系化的方向发展。例如,从母婴类内容起步的年糕妈妈在2017年推出了付费育儿课程,课程品类拓展到趣味游戏、英语启蒙等多个类别。

由于电商模式的准入门槛较低,一些学前内容类产品逐渐将营收落脚点调整到依靠内容本身上。例如,常青藤爸爸在2017年主要依靠电商业务和付费音频获得营收,但在2018年,常青藤爸爸陆续推出了国学、英语启蒙、音乐等品类的线上课程。说到底,优质内容才是建立竞争壁垒并实现长期营利的关键。

四、早托品牌百花齐放

1.早教品牌靠加盟拓张,“互联网+”之路漫漫

互联网技术虽然给整个教育行业带来改变,但对于学前教育领域,“互联网+”的发力速度始终不快。根据易观的数据,在线上教育浪潮席卷K12、少儿英语等领域的2016年,在线学前教育占整个在线教育市场的比例不到2%。

海外及本土早教品牌是线下学前教育市场中不容忽视的一股力量。根据2017年发布的《中国早教蓝皮书》,综合实力排名前十的早教品牌中有一半都是国际早教品牌。即便是本土生长的早教品牌,大多也有引进海外的教学理念、课程或是其他教育资源。

连锁加盟是早教品牌在中国开拓市场的主流业务模式,选址、投资实力和经营能力是筛选加盟商的三大重要维度。加盟后,早教品牌授权方会给加盟商提供品牌营销、人才培训、日常运营、课程资源等多种支持,固定的加盟费和加盟商营业额抽成是品牌授权方的两大营收来源。

随着同类品牌不断增多,广撒网、扩服务、集中管理是不少早教品牌的应变之策,互联网工具也在此刻登场。例如,金宝贝通过微信公众号平台推出线上课程,直接接触原本由加盟商管理的C端客户,以进一步挖掘家长群体的价值;亲亲袋鼠将微店接入微信公众号里,尝试电商模式;优贝乐则将整个STEAM课程系统都线上化。

除了作为营销工具,互联网技术还可以支持会员运营、加盟商管理、双师课堂等教学及相关服务,这将在接下来几年成为携带互联网基因的学前教育服务方的商机。

2. 幼托中心声势渐起,接轨国际化教育理念

随着家庭育儿观念与家庭教育消费的升级,幼托需求日益凸显。根据茂楷婴童学苑与腾讯教育共同发布的《0-3岁儿童托育服务行业白皮书》,目前全国婴幼儿在各类托育机构的入托率仅为4.1%,中国城市3岁以下儿童的入托率不到10%,而发达国家3岁以下婴幼儿的入托率在25%-55%之间。

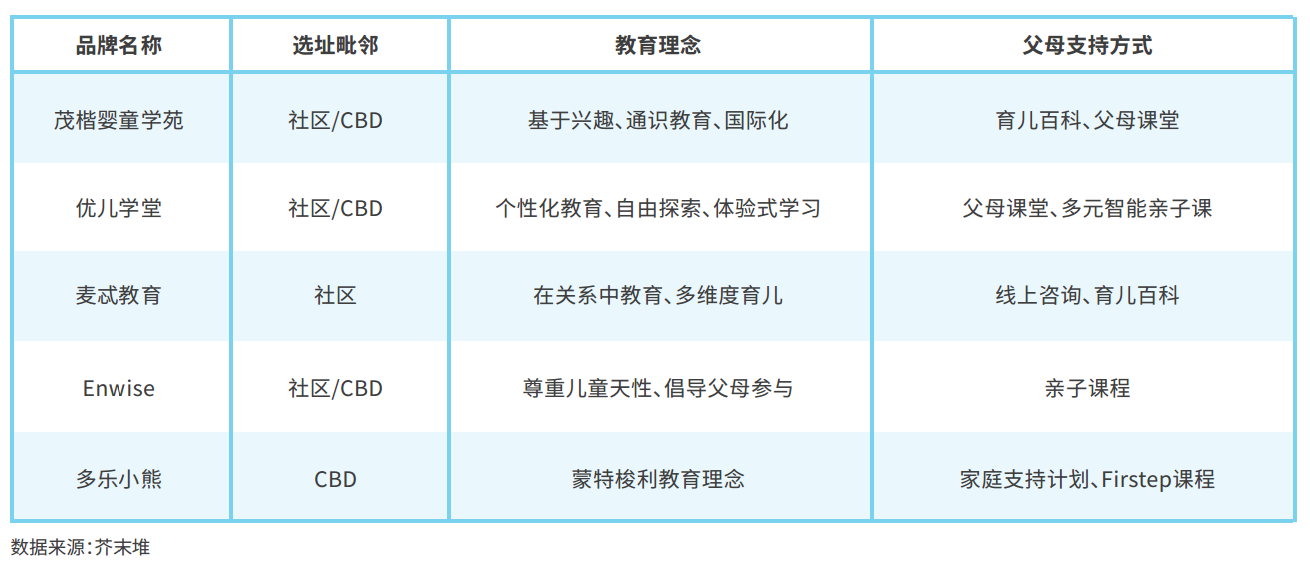

2017年前后以来,本土创业者直接切入0-3岁儿童托育市场,幼托中心逐渐增多。中产及以上家庭是新兴的幼托中心最主要的目标人群,从接近用户的角度出发,CBD写字楼和高端地产周边是常见的两种选址方式。

国际化和个性化是本土幼托中心通常都会强调的两大教学服务特点。区别于直接引进海外课程的做法,本土幼托中心倾向于自主研发课程,国际的育儿理念、混龄的教养原则、全面发展能力的视角构成课程的基本设计理念。

值得注意的是,直接针对家长的课程和服务正在变得越来越重要。一些幼托中心专门开设了亲子课程或家长课堂,向家长传授育儿方法;在课堂之外,幼托中心还在线上给家长提供持续的内容推送、在线咨询等服务。

在业务拓张方面,多数本土幼托中心都采用直营的模式。与早教品牌的加盟模式相比,直营模式便于控制服务质量与经营成本,对于初创品牌立足脚跟很有裨益。另外,直营模式还可以加速推动幼托中心完成标准化的运营与管理流程。

五、幼教双师下沉入场

1.聚焦师资匮乏的瓶颈,从B端市场切入

不论教育技术和商业模式如何变换,师资始终是制约学前教育发展的最大瓶颈。自2017年下半年来,双师模式从K12、少儿英语等赛道向学前领域延展,幼儿园成为幼教双师试水的首要场所。

幼教双师课堂大多从教学环节切入,为幼儿园提供完整的课程方案。从课前热身活动、课中模块化内容到课后复习互动游戏,幼教双师课堂尝试打通教、学、练的闭环,这个闭环实际上也将线上与线下、学校与家长同步联结起来。

由于幼儿的学习与生活过程难以严格分离,不少幼教双师服务提供者将产品线延展到园所运营管理的方方面面,例如招生、教师培训、市场营销、家园互动等。相比起同质化现象明显的教学相关服务,非教学环节的增值服务反倒成为幼教双师服务提供者的比较优势。

2.外教双师成热点,竞争壁垒尚待形成

对于幼儿园来说,接受双师模式意味着在技术落地、教学管理、教师培训等多个方面进行全方位调整。英语学科凭借相对较高的标准化程度受到青睐,外教双师课堂是目前最常见的课程品类。

与其它需要名师站台的学科相比,开设在线外教课程的门槛相对较低。不过,外教的资质仍然重要。三年以上的幼教从业经验、本科及以上学历、ESL教学资格证书几乎成为筛选外教的必备条件,外教来源则以北美、欧洲、菲律宾、澳洲等地为多。

除了保证线上外教的质量,有效管理线下辅助老师是品控的另一重要环节。线下老师的主要任务是维护教学秩序并带动学习氛围。例如,面对常常是“技术盲”的线下老师,双师课堂使用的系统会在开课前自动检测设备情况并切换到授课页面;在授课层面,线下老师将收到与课程环节对应的中文版教案。

相比K12、STEAM、少儿英语等领域的双师课堂,幼儿英语双师课堂的技术与资源壁垒都尚未成型,且市场处于较分散状态。这既意味着入行门槛不高、商机充裕,也可能产生同质化严重、教学效果参差不齐的情况。

3.B端和C端两手抓,渠道下沉很重要

对于很多K12培训机构来说,双师课堂其实是机构下沉渠道、拓展至二线及以下城市的产物。但就幼教双师课堂而言,进入下沉市场更像是跑通商业模式的必经之路。一些幼教双师服务提供者甚至连二线城市都不予以考虑,直接杀入三线及以下城市。

径直走入地方市场是把双刃剑。地方城市里教育资源稀缺的空档固然让幼教双师服务提供者有机会从高位打入,地方市场的非标需求却考验服务商提供个性化解决方案的能力。现阶段,初创的幼教双师服务提供者有时会婉拒园所的定制化诉求。

B端机构尤其是幼儿园是幼教双师课堂目前主攻的用户群体。由于口碑传播需要一定的周期,在争夺下沉渠道的过程中,能否找到地推能力过硬的代理商有时将决定成败。给代理商提供补贴是抢占渠道的方式之一。2018年5月,联帮在线在多个城市进行幼教+互联网主题的巡讲,借助补贴吸引地方代理商加入,石家庄、济南、成都等地均被纳入巡讲行程。

不过,进入幼儿园并不是幼教双师课堂的终点,通过B端机构触及C端用户是更长远的市场策略。目前,将家园共育元素以课后练习的形式融入产品中就是撬动C端家庭参与的方法之一。通过微信群或者小程序等轻量的互联网工具,家长将辅助幼儿完成练习与测试的学习环节,并可直接感知到双师课堂的教学效果。

不可否认,幼教双师课堂的确以地域间的“资源差”为契机空降二三线及以下城市,并凭借外教资源的稀缺性打开了第一个入口。但就此断言双师模式可以在学前领域从英语学科延展到更多科目还为时尚早,毕竟,一些更强互动性、动手性的游戏活动难以隔着屏幕完成。更何况,对于0-6岁儿童来说,线下的幼师互动仍然必不可少。

(以上数据除标明来源之外均来自芥末堆统计)

本文选自《2018中国教育行业蓝皮书》早幼教章节,本年度蓝皮书共包含行业总览、早幼教、语培、K12、素质教育、少儿编程、招考制度改革、产教融合、职业教育、民促法等十余个章节。

文章来源:芥末堆